Рефинансирование ипотеки в Сбербанке в 2024 году – возможность снизить процентную ставку по ссуде, значительно сократив переплату. Особенно выгодно переоформление с подключением льготных программ и субсидий от государства.

Важно учитывать, что перекредитованию подлежат только ипотеки других банков. Сбербанк для своих клиентов, оформивших ипотечный займ, предлагает только услуги реструктуризации.

Перед тем, как оставить заявку на рефинансирование в Сбербанке, очень важно просчитать собственную выгоду, чтобы процедура максимально снизила кредитную нагрузку на заемщика.

Оглавление

- 1 Процентные ставки по рефинансированию ипотеки, предоставляемые Сбербанком

- 2 В чем выгода перерасчета ипотеки

- 3 Калькулятор рефинансирования ипотеки

- 4 Пошаговая схема процедуры рефинансирования ипотеки в 2024 году

- 5 Список документов для рефинансирования ипотеки в Сбербанке

- 6 Преимущества и недостатки рефинансирования ипотеки в Сбербанке

- 7 Нюансы рефинансирования ипотеки в Сбербанке в 2024

- 8 Как рефинансировать ипотеку под 6 процентов в Сбербанке в 2024 году

- 9 Выводы

Процентные ставки по рефинансированию ипотеки, предоставляемые Сбербанком

С 14 января 2024 года Сбербанк изменил условия ипотечного кредитования, в частности, это касается процентной ставки:

- для первоначального взноса свыше 20% она повысилась на 1 пункт;

- платежи менее 20% увеличились на 1,2%.

Повышение не коснулось только льготных программ: «Военная ипотека» и «Ипотека с господдержкой для семей с детьми». Изменения не затронули и программу перекредитования ипотечного займа.

Условия рефинансирования ипотеки в Сбербанке зависят от факта регистрации займа.

| Цели | Ставка до подтверждения погашения рефинансируемой ипотеки | Ставка до подтверждения погашения кредитов | Ставка после подтверждения погашения всех кредитных продуктов |

| До регистрации ипотеки | |||

| Ипотека | 12,9% | — | 10,9% |

| Ипотека + потребительский кредит + автокредит + кредитная карта + наличные | 13,4% | 12,4% | 11,4% |

| Ипотека + наличные на собственные цели | 13,4% | — | 11,4% |

| После регистрации ипотеки | |||

| Ипотека | 11,9% | — | 10,9% |

| Ипотека + потребительский кредит + автокредит + кредитная карта + наличные | 12,4% | — | 11,4% |

| Ипотека + наличные на собственные цели | 12,4% | — | 11,4% |

Перед оформлением важно просчитать, выгодно ли рефинансирование ипотеки конкретно в Сбербанке: необходимо учитывать все сопутствующие затраты, а не опираться лишь на процентную ставку.

Требования к заемщику

Перед переоформлением, соискателю необходимо соответствовать базовым требованиям:

- Возрастные ограничения – от 21 года до 75 лет на момент окончания срока займа.

- Общий трудовой стаж – свыше 1 года, а на текущем месте работы – от полугода. Для лиц, получающих заработную плату на карту Сбербанка, данное требование не распространяется.

- Наличие российского гражданства.

- Отсутствие постоянных просрочек по действующим кредитам.

- Так как только физическому лицу в Сбербанке можно перекредитовать ипотеку, то ему необходимо подтвердить постоянный доход справкой 2-НДФЛ.

Все данные указываются во время заполнения заполнения анкеты.

Требования к рефинансируемой ипотеке

Сделать рефинансирование ипотеки в Сбербанке можно при удовлетворении заемщиком следующим условиям:

- По ипотечному кредиту отсутствуют просрочки в течение последних 12-ти месяцев.

- Срок действия договора с начала его подписания – не менее полугода. До завершения ипотеки – не менее 3 месяцев

- Ипотека ранее не подвергалась процедуре рефинансирования или реструктуризации.

- Заемщик согласен вновь оформить договор страхования.

- Ипотека оформлялась на новое или вторичное жилье, а не на строящееся здание.

Требования к объекту залога

Ипотечное рефинансирование предусматривает определенные требования к залоговой недвижимости:

- Приобретаемая квартира уже должна быть передана в эксплуатацию покупателю.

- Заемщик обязан предоставить Сбербанку свидетельство о праве собственности на недвижимость.

- Залоговое имущество должно служить предметом ипотеки у первичного кредитора.

- В Сбербанке требуется переоформление недвижимости под залог после снятия обременения и погашения первичного займа.

- При предоставлении в залог иного имущества, не являющегося предметом ипотечной ссуды, оно не должно иметь никаких обременений в пользу третьих лиц.

В чем выгода перерасчета ипотеки

Перекредитование ипотеки под меньший процент влечет дополнительные издержки в виде оформления полиса страхования или расходов на регистрацию. Поэтому важно заранее просчитать собственную выгоду от рефинансирования.

Три основных варианта, когда это становится выгодно:

- Большое тело кредита. С учетом, что ставка снизится всего на 0,5-1%, переплата уменьшится в несколько раз за счет крупной суммы остатка.

- Длительный срок кредита. В первую очередь выплачиваются проценты, а уже после «тело» кредита. Поэтому досрочное погашение у первичного займодателя выгодней на начальных этапах при длительном сроке.

- Большая ставка по ипотеке. Даже 1% значительно уменьшает переплату.

Многие заемщики берут ипотечный кредит в другом банке, не принимая во внимание сопутствующие расходы, но именно они определяют экономию средств при рефинансировании.

Таблица 2.

| Задолженность по ипотеке, руб. | Экономия в месяц, руб. | Издержки при переоформлении | ||

| — 1% | — 2% | — 3% | ||

| 1 млн. | 500 | 1000 | 1500 | 15500 |

| 1,5 млн. | 800 | 1600 | 2400 | 21000 |

| 2 млн. | 1050 | 1600 | 3100 | 26500 |

| 3 млн. | 1600 | 3200 | 4600 | 37500 |

| 4 млн. | 2150 | 4250 | 6300 | 48500 |

| 5 млн. | 2825 | 5560 | 8250 | 59500 |

| 6 млн. | 3500 | 6870 | 10200 | 70500 |

Все данные в таблице приведены с учетом процентной ставки в 12,5% до рефинансирования ипотеки.

Расчеты можно произвести самостоятельно, учитывая условия своего ипотечного займа.

К примеру, по кредиту осталось выплатить 2 000 000 рублей в течение 10 лет. При рефинансировании в Сбербанке, процентная ставка по займу будет снижена на 2%. Экономия составит 19200 рублей за год и 192 тыс. за оставшийся срок.

Однако, в расчет не принимались расходы на страхование и оценку имущества. Взимаются они единоразово и составляют 26500.

Фактическая экономия при рефинансировании в Сбербанке составляет 165 500 рублей.

Калькулятор рефинансирования ипотеки

Рассчитать собственную выгоду и определить будущий размер ежемесячных платежей можно через онлайн-калькулятор на нашем сайте.

Пошаговая схема процедуры рефинансирования ипотеки в 2024 году

Процесс рефинансирования состоит из нескольких этапов, каждый из которых, имеет свои сроки и ограничения.

Порядок рефинансирования ипотеки в Сбербанке

Пошаговое оформление:

- Рассчитать выгоду по таблице 2, при этом учесть все возможные расходы на переоформление.

- Собрать все необходимые документы и подготовить реквизиты рефинансируемой ипотеки.

- Написать заявление на рефинансирование и оформить заявку онлайн через официальный портал ДомКлик. Рассмотрение от 5 до 10 дней.

- В случае получения положительного решения – направить в банк документы на недвижимость и заказать ее оценку. Длится она около 3-5 дней. Полный комплект документов с оценкой рассматривается в течение 5 дней.

- Оформление кредита по программе рефинансирования под 12,9%. Полученную ранее ипотеку можно закрыть, выданной суммы хватит для ее полной ликвидации.

- Написать заявление на досрочное погашение ипотеки и перевести всю сумму в банк, и после ее закрытия оформить справку об отсутствии обязательств, которую, по правилам перекредитования, необходимо направить в Сбербанк в течение 60 дней со дня получения займа.

- С закладной, полученной в банке, необходимо обратиться в Росреестр для снятия обременения. Оформление занимает 2-3 дня.

- Регистрация сделки и подписание договора на ипотеку. На данном этапе происходит снижение ставки на 2 пункта.

Одобрение заявки и залога

Рассмотрение заявки и ее одобрение длится от 5 до 10 дней, в зависимости от запрашиваемой суммы, наличия специальных льготных программ или кредитной истории заемщика. На ответ банка влияют: срок кредитования, заработная плата и количество иждивенцев у клиентов.

Залог в программе рефинансирования – важнейшая составляющая, которая может стать причиной отказа по заявке:

- «Малосемейки» не могут стать предметом залога.

- Межэтажные перекрытия у недвижимости должны быть железобетонные или металлические, но не деревянные.

- Квартиры с нестандартными особенностями (к примеру, наличие ниш, имитирующих двери/окна) не подходят.

- В строении имеется отдельная кухня и санузел, исправно функционируют системы отопления и водоснабжения.

Список документов для рефинансирования ипотеки в Сбербанке

Для подачи заявления на рефинансирование ипотеки нужны следующие документы:

- Паспорт гражданина РФ.

- Заполненная анкета на рефинансирование ипотеки.

- Документы, подтверждающие официальную занятость заемщика и наличие постоянного дохода: справка по форме банка или 2-НДФЛ, копия трудовой книжки, заверенная работодателем.

- Информация по рефинансируемому ипотечному займу. Банк требует предоставить кредитный договор первичного кредитора.

- Выписка об остатке задолженности по ипотеке.

- Справку о наличии/отсутствии просроченной задолженности за последний год.

- Документы, по предоставленному имуществу в залог. Полный перечень будет выставлен после одобрения заявки.

Банк вправе потребовать дополнительные справки и выписки, которые не входят в основной пакет документов для рефинансирования.

Образец заявления на рефинансирование ипотечного кредита

Для начала следует прописать все данные заемщика. Достоверность указанных сведений – важная составляющая на пути к положительному решению.

Необходимо заполнить все поля анкеты, в полном соответствии с требованиями банка: указать размер заработной платы по 2-НДФЛ и сумму кредита.

Оформленный бланк распечатать, подписать и направить в банк.

Преимущества и недостатки рефинансирования ипотеки в Сбербанке

Рефинансирование ипотечного кредита не лишено достоинств и недостатков.

Преимущества

Основные плюсы:

- Снижение ставки по ипотеке и, как следствие, сокращение размера переплаты. Клиент частично снимает кредитную нагрузку, облегчая свое финансовое положение. В данном случае важно просчитать собственную выгоду, т.к. снижение процента влечет сопутствующие издержки.

- Возможность объединить имеющиеся кредиты и ипотеку в один общий займ, который можно погашать один раз в месяц.

- При снижении ежемесячных выплат заемщик может выделить деньги на личные нужды.

- Появляется возможность рассчитываться за кредит без комиссии через Сбербанк-Онлайн.

Недостатки

Минусы рефинансирования ипотеки:

- При неправильном подходе, заемщик понесет убытки уже на этапе оформления. Рефинансирование требует затрат на оценку квартиры или дома, покупку нового полиса страхования жизни и здоровья клиента. Также стоит принять в учет и затраченное на переоформление время (отгулы и отпуск за свой счет).

- Некоторые кредиторы запрещают погашать досрочно ипотеку до определенного срока. Оспаривать законность их действий придется заемщику.

- Отсутствие возможности провести рефинансирование юридическим лицам. Программа доступна только для физических лиц.

Главный недостаток рефинансирования ипотеки в Сбербанке – потеря возможности получить налоговый вычет на недвижимость. Государство предоставляет право вернуть 13% от потраченных средств на покупку жилья и проценты по займу. Однако, имеется ограничение – облагаемая сумма не превышает 2-х млн. рублей со стоимости квартиры и 3-х млн. с уплаченных процентов. Сумма возврата зависит от величины заработной платы заемщика.

В первую очередь по имущественному налоговому вычету можно возместить стоимость квартиры, а после уже часть выплаченных процентов по ипотеке. Однако, при оформлении рефинансирования, ипотечный займ у первичного кредитора будет уже погашен, потому получить полное возмещение по процентам уже невозможно.

Наглядный пример: заемщик приобрел квартиру стоимостью 1,5 млн., на 10 лет под 12,5%. Переплата составляется 832 тыс. Максимальный налоговый вычет на квартиру составляет 195 тыс. (13% от 1,5 млн.), а с выплаченных процентов 108 тыс. (13% от 832 тыс.). Итого, государство может выплатить 303 тыс. Рассчитать приблизительную сумму вычета можно с помощью калькулятора DomClick.

Возвращаемся к таблице 2. Рефинансирование заемщиком осуществляется на 6 году ипотеки. В Сбербанке ставка будет снижена на 2 пункта, следовательно, выгода за месяц составит 1600 рублей, за оставшиеся 4 года – 76 800, но нужно учесть и затраты на переоформление в размере 21 тыс. Полная экономия – 55,8 тыс.

В данном случае, заемщик потеряет часть налогового вычета. Но, стоит принять во внимание, что 6 лет клиент все же исправно выплачивал проценты по ипотеке, а значит, он все может получить от них 13%.

Именно по этой причине очень важно просчитать собственную выгоду, учитывая не только низкий процент, но и налоговый вычет, сумму сопутствующих издержек. И только после полного расчета, подавать заявку на рефинансирование ипотеки.

Нюансы рефинансирования ипотеки в Сбербанке в 2024

При оформлении рефинансирования нередко возникают сложности, особенно, если это связано с подключением материнского капитала.

В соответствии с законодательством, дети и родители должны быть равноправными собственниками приобретенной недвижимости, следовательно, после погашения ипотеки у первичного кредитора, малышам должны быть выделены равные доли.

Сложность рефинансирования ипотеки материнским капиталом в том, что банки несут огромный риск, связанный с возможным прекращением выплат ежемесячных взносов со стороны родителей. Дети – социально-защищенные слои общества, поэтому, при возникновении просрочек, квартиру, собственниками которой они являются, банк не сможет конфисковать по закладной в счет погашения задолженностей.

Также достаточно сложно использовать материнский капитал после рефинансирования. Дело в том, что с перекредитованием меняется цель кредита с «приобретение жилого помещения» на «погашение обязательств заемщика перед третьим лицом (другим банком)». По законодательству, можно использовать материнский капитал для погашения ссуды, взятой на выплату ранее предоставленного им кредита с целью покупки или строительства жилья. Однако, имеется жесткое правило: кредит у первичного кредитора и рефинансирование должно быть оформлено до возникновения прав на материнский капитал, т.е. до рождения второго ребенка!

Если ребенок уже появился на свет, то родителям приходится выбирать:

- использовать материнский капитал у первичного кредитора и потерять впоследствии возможность рефинансирования;

- рефинансировать ипотеку, а материнский капитал использовать на другие цели.

Подобные сложности возникают практически по всем льготным программам. Исключением стало рефинансирование военной ипотеки в Сбербанке, эта процедура стандартная, и не имеет значительных нюансов.

Выдача кредита и ставка

Оформление договора осуществляется только при полном согласии заемщика с условиями рефинансирования ипотечного кредита в Сбербанке.

Особое внимание следует уделить процентной ставке. При подписании договора на закрытие задолженности по ипотеке, она будет равна 12,9%. Только после погашения займа, проведения процедуры регистрации и подписания документов на ипотеку, ставка будет снижена до 10,9%.

При этом, многие банки не ограничивают заемщика, он имеет право на повторное рефинансирование при наличии наиболее выгодных условий по ипотеке. Однако, в данном случае важна выгода, поскольку переоформление потребует дополнительных издержек. Судя по отзывам клиентов, повторное рефинансирование – процедура, требующая больших финансовых затрат, чем ожидаемая выгода.

Быстрое рефинансирование ипотеки

Перевод ипотеки на меньший процент – длительный и трудоемкий процесс, предполагающий вложение не только личных средств, но и собственного времени. Именно поэтому, предложения о быстром рефинансировании в сторонних организациях должны вызывать только подозрения.

Для ускорения процесса нужно следовать некоторым простым рекомендациям:

- Проверить все ли документы и реквизиты имеются.

- Перед рефинансированием, желательно, проверить качество кредитной истории, сделать это можно бесплатно на сайте Equifax.

- При заполнении заявки указать все имеющиеся источники доходов, которые можно подтвердить (сдача помещения в аренду, алименты, соучредительство и т.д.).

- После получения одобрения не затягивать с остальными этапами и вовремя предоставить все документы.

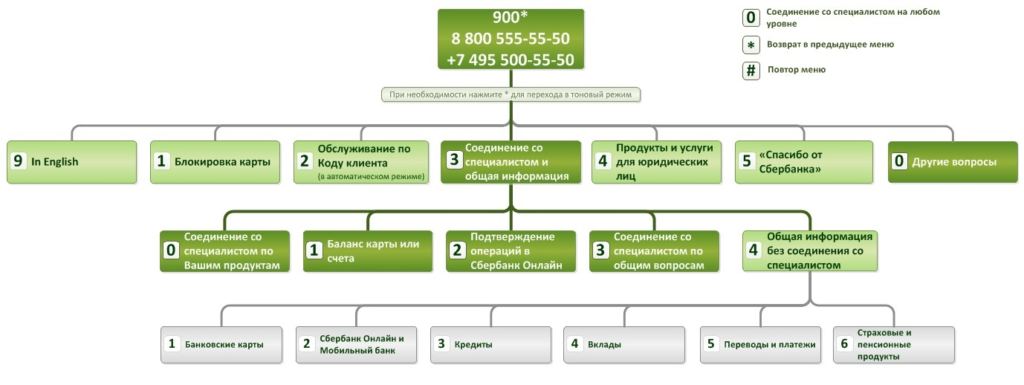

Для клиентов открыта горячая линия Сбербанка по рефинансированию ипотеки: 8 (800) 555-55-50. Специалисты ответят на все интересующие вопросы и помогут с подачей заявки.

Как рефинансировать ипотеку под 6 процентов в Сбербанке в 2024 году

Несмотря на то, что Сбербанк снизил ставки по рефинансированию ипотеки, до заветных 6% они все же не дотягивают. Самая низкая ставка доступна семьям при рождении второго ребенка и для многодетных семей.

Основные условия рефинансирования ипотеки в Сбербанке под 6 процентов за второго и третьего ребенка:

- Программа действует с 1 января 2018 года до 31 декабря 2022 года. Ее можно пролонгировать до 31 марта 2025 года, если второй (или последующие) ребенок родился в семье в период с 1 июля 2022 года по 31 декабря 2022 года.

- Максимальный срок действия сниженной ставки – 8 лет. Три года при рождении второго ребенка, и добавляется 5 лет при появлении третьего. Льготам и субсидиям на ипотеку мы посвятили отдельный материал.

- Под программу подходит только ипотека на жилье в новостройках или в процессе строительства.

- Стоимость недвижимости до 12 млн. рублей – для Москвы и Санкт-Петербурга. Для иных регионов – до 6 млн.

- Страхование жизни и здоровья – обязательный пункт. Делается непосредственно перед рефинансированием.

- Договор кредитования оформлен не ранее 1 января 2018 года, а рефинансирования – не ранее 1 августа того же года.

- Рефинансирование возможно при условии, если второй и третий малыш появились в период с 1 января 2018 года по 31 декабря 2022 года.

- Дети должны иметь гражданство Российской Федерации.

- По рефинансируемой ипотеке отсутствуют просрочки.

Алгоритм действия заемщика:

- Подготовить полный пакет документов, дополнив его свидетельством о рождении детей в период с 1 января 2018 по 31 декабря 2022 года.

- Обратиться в Сбербанк для оформления заявления на рефинансирование по льготной программе.

- Рассмотрение заявки занимает 5-10 дней. В случае отказа по причине, не касающейся кредитной истории заемщика, необходимо потребовать письменное подтверждение с обоснованием и направить его в вышестоящие инстанции.

Выводы

Оформить рефинансирование может каждый заемщик, но при соблюдении установленных требований Сбербанка. Перед оформлением заявки необходимо подготовить полный пакет документов и правильно заполнить анкету.

Отказ на перекредитование может возникнуть не только по причине плохой кредитной истории, но и вследствие несоответствия залога по условиям рефинансируемой ипотеки. Чаще всего, изменить решение банковской организации невозможно, но иногда, в случае допущения ошибки или опечатки, заявку пересматривают.

Перед подписанием документов на ипотеку следует взвесить все «за» и «против», просчитать налоговый вычет, собственную месячную экономию и сопоставить оба показателя. Очень важно внимательно ознакомиться со всеми положениями договора, во избежание дальнейших сложностей.

Всю необходимую информацию по рефинансированию ипотеки можно получить по горячей линии или на официальном сайте банка.